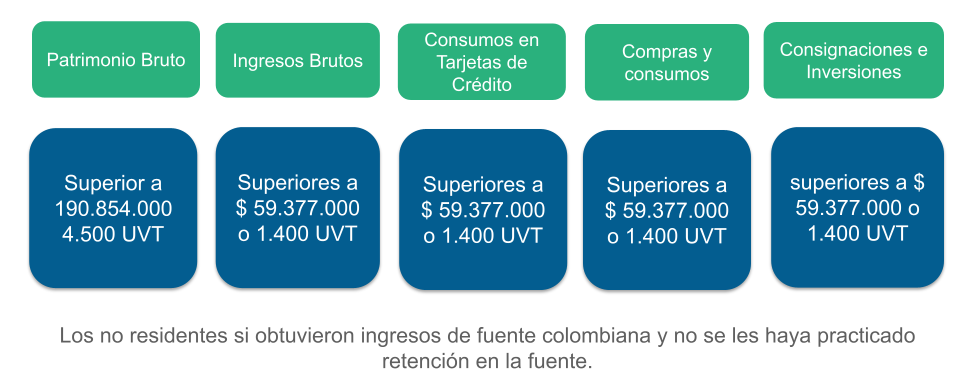

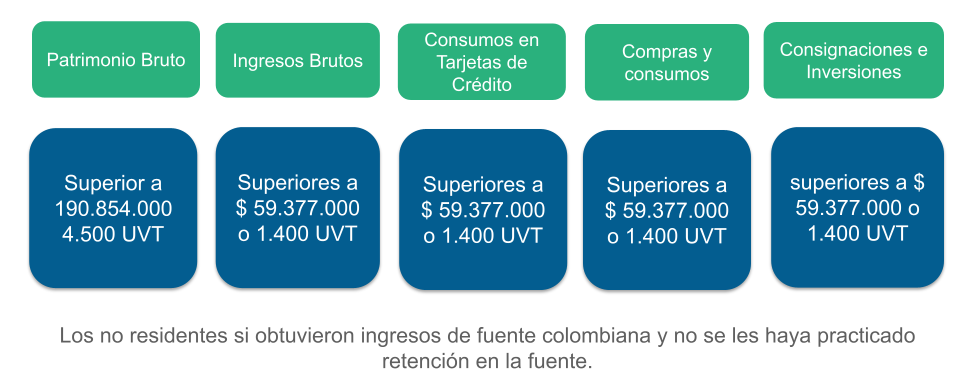

Deben presentar declaración de renta las personas naturales residentes que durante el año gravable 2023 cumplan con alguna de las siguientes condiciones:

¿Quiénes son residentes fiscales?

Por regla general se origina la residencia fiscal en Colombia por permanecer en el país deforma continua o discontinua en un período mayor a 183 días incluyendo días calendario, incluyendo los días de entrada y salida del país y en un periodo cualquiera de 365 días consecutivos. Adicionalmente, es importante tener en cuenta las siguientes situaciones específicas. Ser nacional y cumplir con una o más de las siguientes condiciones durante el respectivo año o periodo gravable:- Su cónyuge o compañero permanente o hijos menores de edad tengan residencia fiscal en Colombia.

- El 50% o más de sus ingresos sean de fuente Nacional.

- El 50% o más de sus activos se entiendan poseídos en el país.

- El 50% o más de sus bienes sean administrados en el país.

- Habiendo sido requeridos por la DIAN, no acrediten su condición de residentes en el Exterior para efectos tributarios.

- Tener residencia fiscal en una jurisdicción calificada por el Gobierno Nacional como paraíso fiscal.

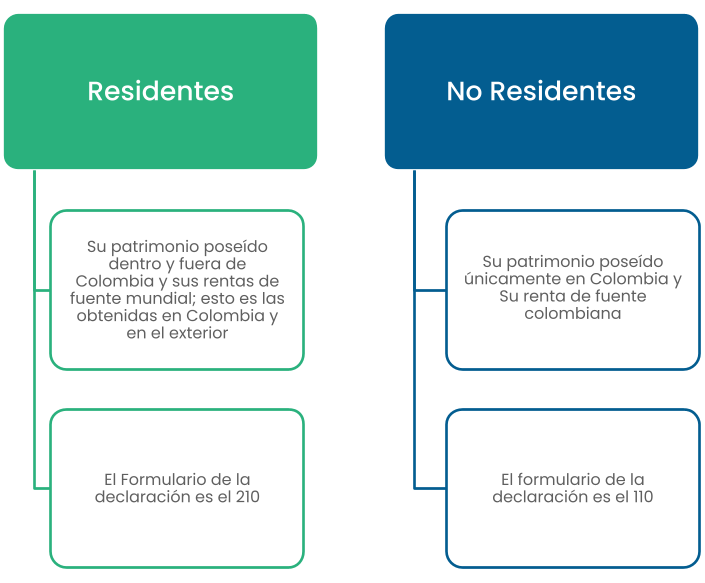

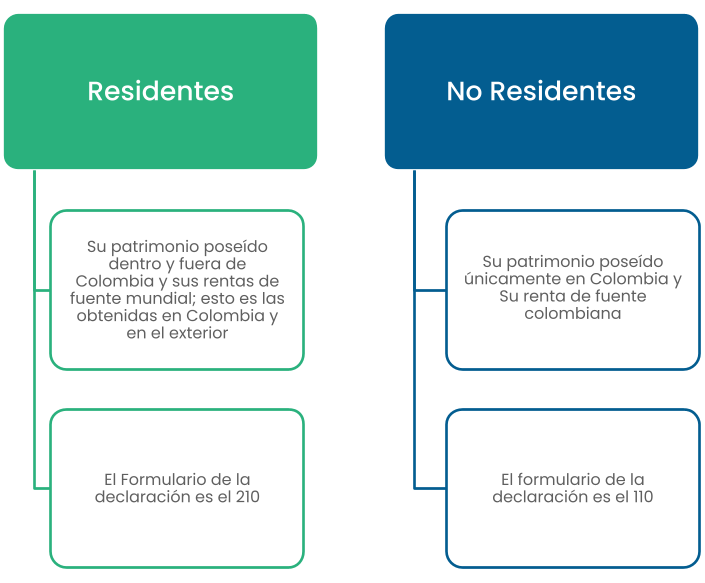

¿Qué deben presentar en la declaración de renta los residentes y los no residentes?

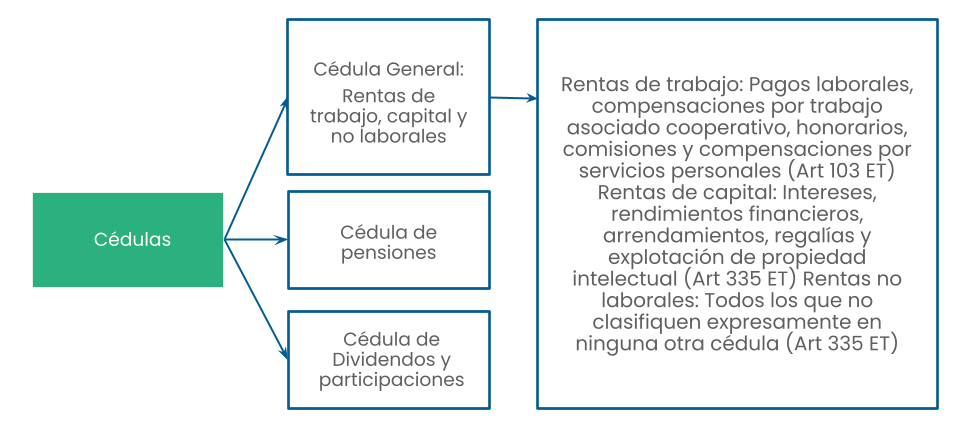

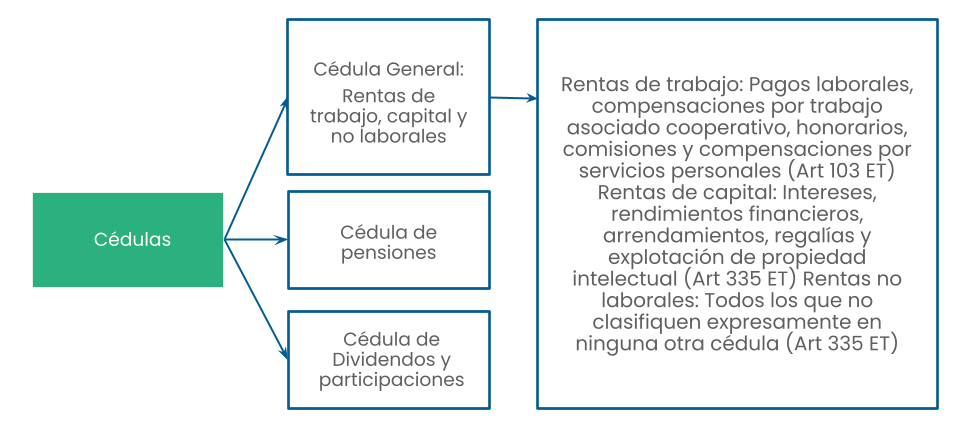

¿Cómo se presenta la información en la declaración de renta?

En Colombia se aplica el sistema celular. Este sistema consiste en la agrupación de las rentas según la fuente que las produce. La estructura a continuación.

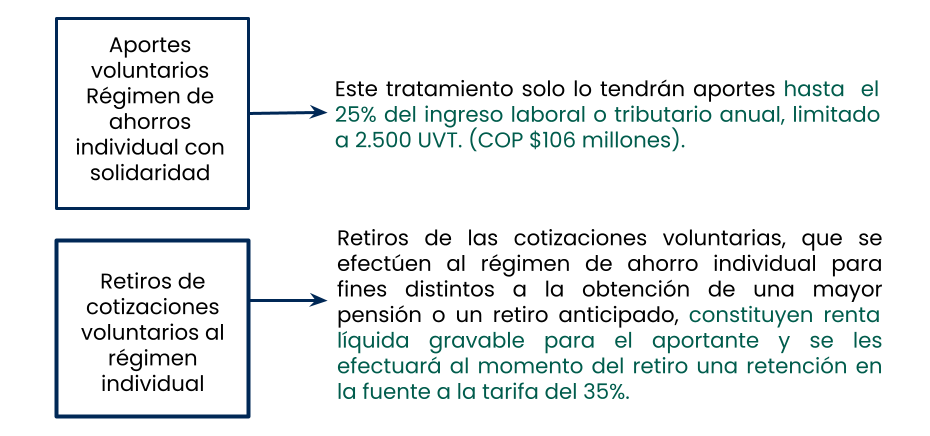

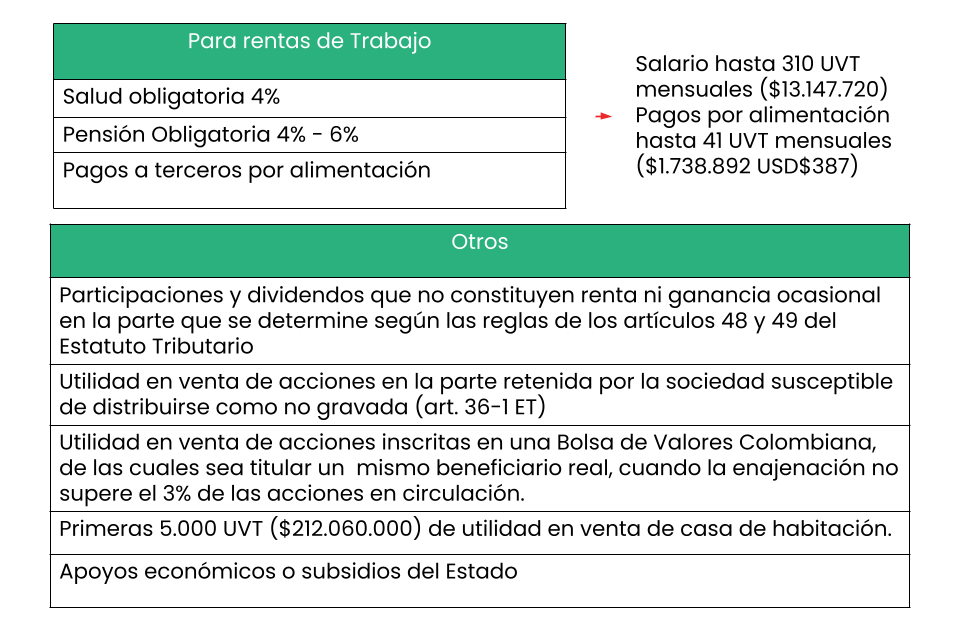

¿Qué son los ingresos no constitutivos de renta ni ganancia ocasional?

Son ingresos que aunque susceptibles de incrementar el patrimonio la ley los clasifica como no generadores de impuesto. Los más comunes para las personas naturales son

Cuales son los ingresos no constitutivos de renta ni ganancia ocasional?

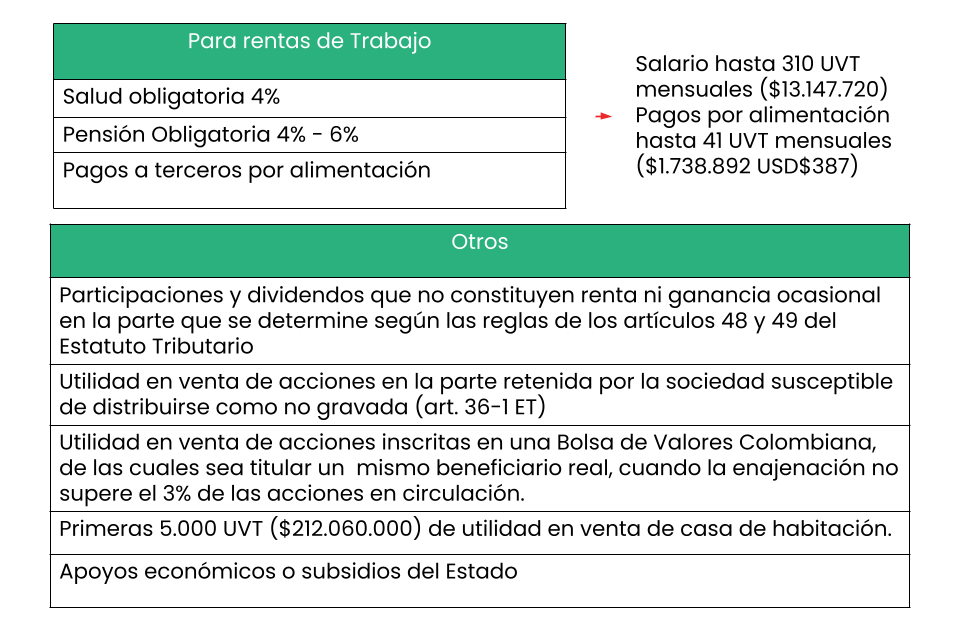

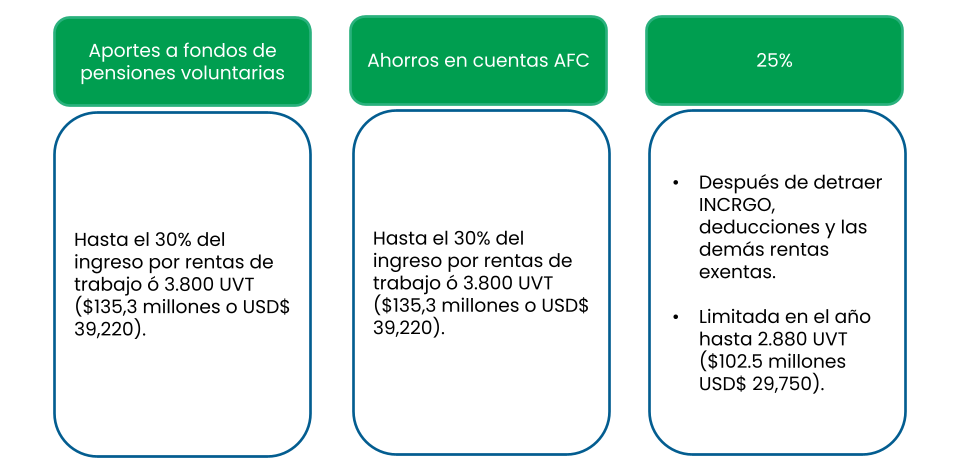

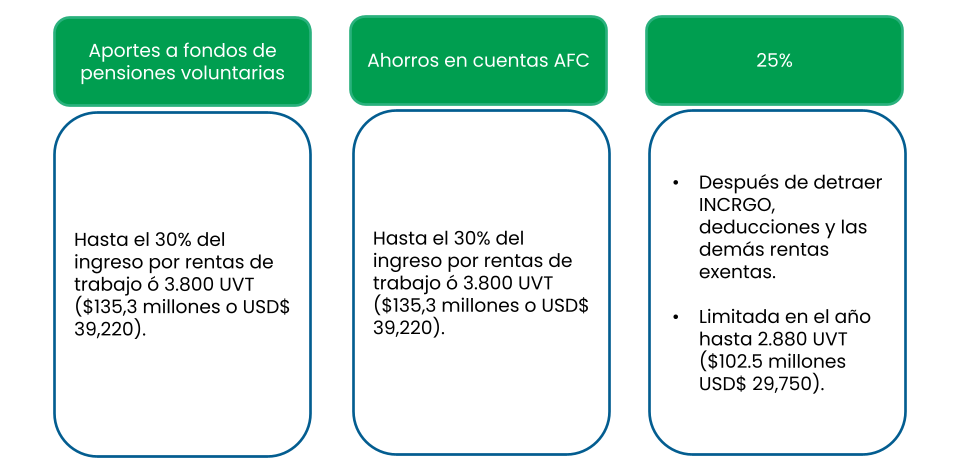

¿Qué son las rentas exentas?

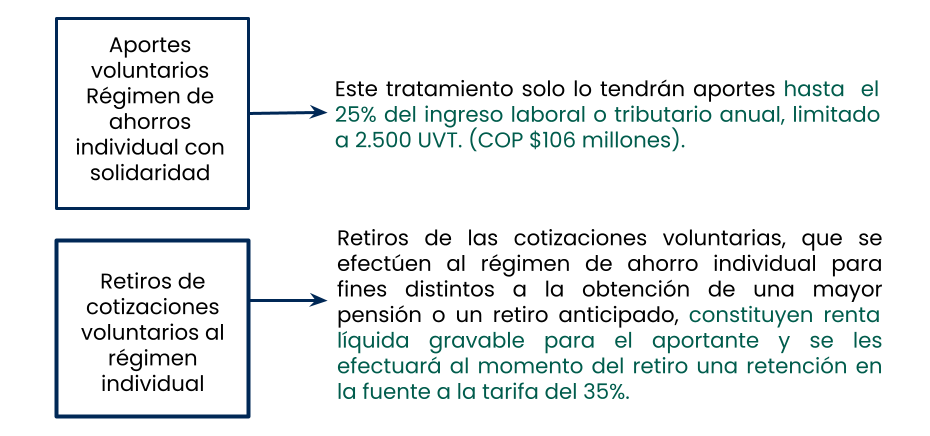

Son ingresos fiscales no sujetos al impuesto de renta por obtener el beneficio de gravarse a una tarifa del 0 %. Para pagos laborales:

Impuesto sobre la renta personas naturales

Rentas de trabajo y pensiones – Rangos y tarifas marginales Los rangos y tarifas marginales del impuesto sobre la renta para personas naturales. La tarifa será progresiva del 0% al 39%.| Tarifa de renta para ingresos gravados de la cédula general | |||

| Rangos en base gravable UVT | Rangos COP 2023 | Tarifa | Formula para el cálculo del impuesto |

| 0 – 1.090 UVT | 0 – $38.811.630 | 0% | 0 |

| 1.090 – 1.700 UVT | $38.811.630 – $60.531.900 | 19% | (Base gravable en UVT – 1.090 UVT) * 19% |

| 1.700 – 4.100 UVT | 60.531.900 – 145.988.700 | 28% | [(Base gravable en UVT – 1.700 UVT) * 28%] + 116 UVT |

| 4.100 – 8.670 UVT | 145.988.700 – 308.712.690 | 33% | [(Base gravable en UVT – 4.100 UVT) * 33%] + 788 UVT |

| 8.670 – 18.970 UVT | 308.712.690 – 675.464.790 | 35% | [(Base gravable en UVT – 8.670 UVT) * 35%] + 2296 UVT |

| 18.970 – 31.000 | 675.464.790 – 1.103.817.000 | 37% | [(Base gravable en UVT – 18.970 UVT) * 37%] + 5.901 UVT |

| 31.000< UVT | 1.103.817.000 | 39% | [(Base gravable en UVT – 31.000 UVT) * 39%] + 10.352 UVT |

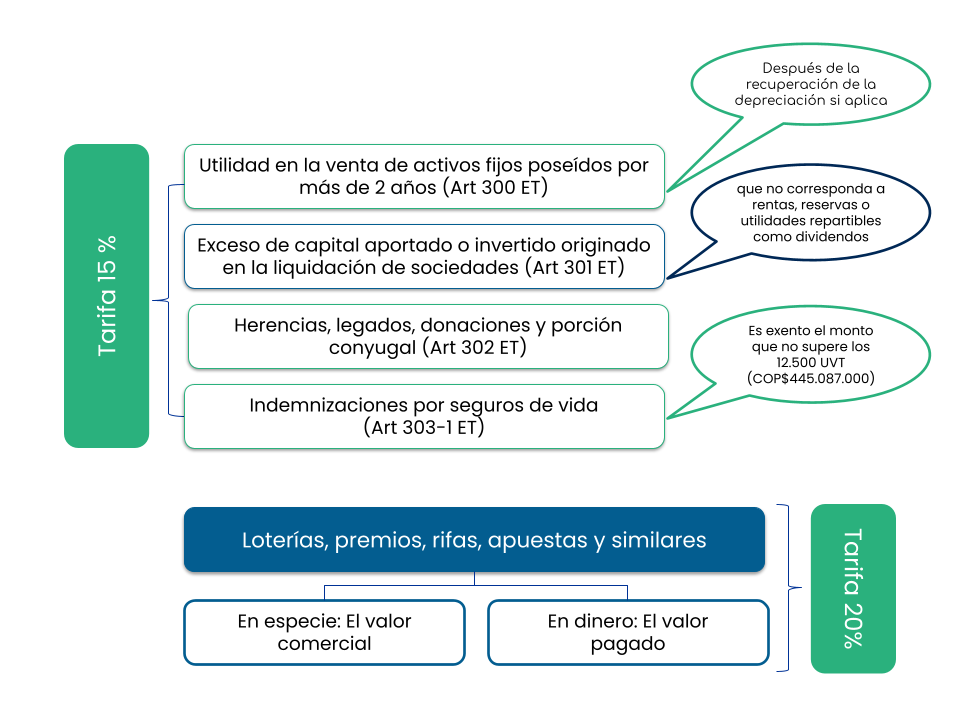

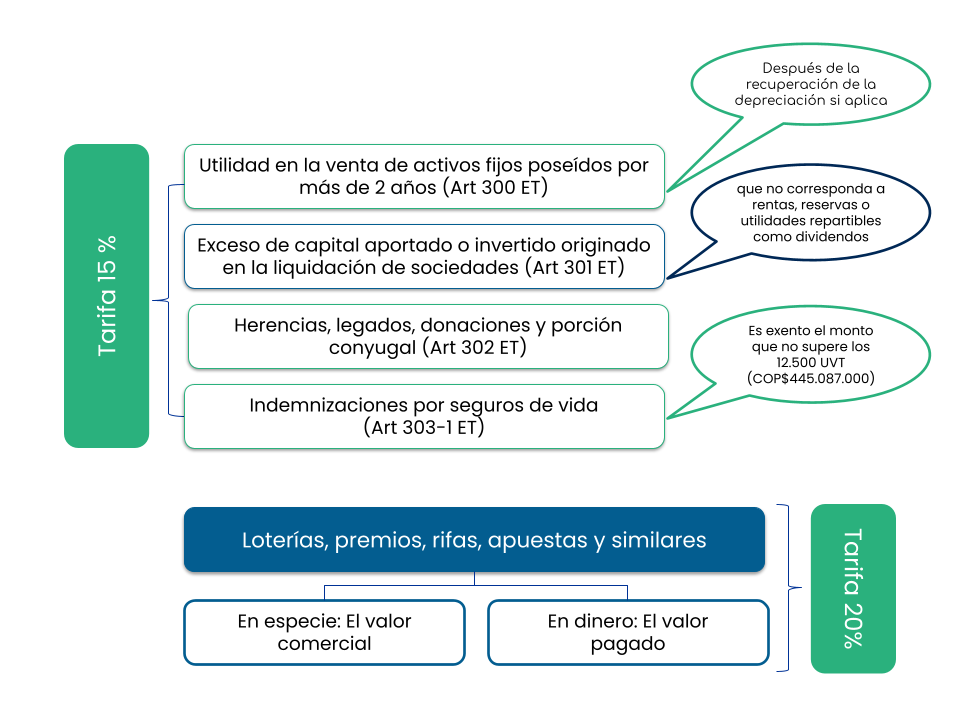

¿Qué son las ganancias ocasionales?

Ganancias Ocasionales